مراحل حسابداری در طول دوره مالی

سیستم حسابداری باید بطور منظم تمام اطلاعات مالی مربوط به یک موسسه را اندازه گیری، ثبت، طبقه بندی و آثار اقتصادی آن را در صورتهای مالی تلخیص کند. فرایند حسابداری شامل یک سری مراحل پیاپی است که در هر دوره مالی تکرار می شود. این مراحل پیاپی را معمولا چرخه حسابداری، دوره عمل حسابداری و یا دوره پردازش اطلاعات حسابداری گویند.

در این چرخه حسابداری مراحل ۱ تا ۴ بطور مستمر در طو دوره مالی و مراحل ۵ تا ۹ در پایان دوره مالی انجام می گیرد. این مراحل در چرخه حسابداری، امکان ترکیب و تلخیص معاملات و عملیات مالی را در دو گزارش مختصر و موجز یعنی ترازنامه و سود و زیان فراهم می کند.

۱٫ جمع آوری اطلاعات مالی

۲٫ تجزیه و تحلیل معاملات و عملیات مالی

۳٫ ثبت معاملات و عملیات مالی در دفتر روزنامه

۴٫ انتقال اقلام از دفتر روزنامه به دفتر کل

۵٫ تهیه تراز آزمایشی

۶٫ اصلاح حسابهای دفتر کل

۷٫ تهیه صورتهای مالی

۸٫ بستن حسابهای موقت

۹٫ تهیه تراز آزمایشی اختتامی

مرحله اول_ جمع آوری اطلاعات مالی

در یک سیستم حسابداری باید امکان جمع آوری اطلاعات مربوط به معاملات و عملیات مالی جهت ثبت در دفاتر وجود داشته باشد. این اطلاعات از روی اسناد و مدارک اولیه مربوط به معاملات و عملیات مالی جمع آوری می گردد. غالب رویدادهای مالی از معاملات بین موسسه با اشخاص دیگر ناشی می شود که اطلاعات مربوط به آن در اسناد و مدارک مثبته نظیر فاکتور خرید و فاکتور فروش منعکس است. بر خی دیگر از رویدادهای مالی از عملیات داخلی یک سازمان ناشی و اطلاعات مربوط به آن در اسناد و مدارک داخلی مانند کاربرگ تحویل کالا از انبار و اسناد مربوط به اصلاح حسابها، درج می شود.

اسناد و مدارک اولیه مربوط به معاملات و عملیات مالی اهمییت زیادی دارند چون:

• اطلاعات لازم را برای تجزیه و تحلیل معاملات و عملیات مالی و ثبت در دفتر روزنامه فراهم میکنند.

• مدارک عینی هستند که امکان اثبات معاملات و عملیات مالی را در آینده فراهم می نمایند.

از این رو این گونه اسناد و مدارک برای مراجعات و رسیدگیهای بعدی بایگانی و نگهداری می شوند.

مرحله دوم_ تجزیه و تحلیل معاملات و عملیات مالی

این تجزیه و تحلیل بر اساس اطلاعات منعکس در اسناد و مدارک اولیه صورت می گیرد.در این مرحله به منظور انعکاس معاملات و عملیات مالی در دفتر روزنامه باید تصمیم گیری شود که چه حساب یا حسابهایی بدهکار و چه حساب یا حسابهایی بستانکار می شوند.

مرحله سوم _ ثبت معاملات و عملیات مالی در دفتر روزنامه

در این مرحله، اطلاعات منعکس در اسناد و مدارک مربوط به معاملات و عملیات مالی بر حسب تاثیری که بر معادله حسابداری ( معادله تراز نامه) دارند تجزیه و تحلیل و سپس در دفتر روزنامه ثبت می شوند.

نکته: در تاریخ ثبت معاملات و عملیات مالی، در ستون عطف دفتر روزنامه چیزی نوشته نمی شود. بلکه هنگامی که اقلام بدهکار و بستانکار به حسابهای مربوط در دفتر کل انتقال می یابد، همزمان شماره این حسابها در ستون عطف دفتر روزنامه و شماره صفحه دفتر روزنامه در ستون عطف دفتر کل نوشته می شود.

مرحله چهارم _ انتقال اقلام از دفتر روزنامه به دفتر کل:

پس از ثبت اولیه معاملات و عملیات مالی در دفتر روزنامه مرحله بعدی که طی یک دوره مالی انجام می شود. انتقال اطلاعات به دفتر کل است. انتقال مبالغ از دفتر روزنامه به دفتر کل به طبقه بندی اطلاعات در حسابها منجر می شود که مطابق طبقه بندی اطلاعات در صورتهای مالی است.

در هر موسسه، تجزیه و تحلیل معاملات و نوشتن دفتر روزنامه معمولا بر اساس فهرست حسابهای دفتر کل انجام می شود. فهرست حسابها شامل عنوان و شماره تمام حسابهای دفتر کل است.

شرکت …..

فهرست حسابها

دارایی درآمد

۱۱ بانک ۴۱ در آمد حق الزحمه خدمات

۱۲ بدهکاران

۱۳ حق الزحمه در یافتی

.

بدهی هزینه ها

۲۱ بستانکاران ۵۱ هزینه اجاره

۲۲ اسناد پرداختنی ۵۲ هزینه دستمزد

۲۳ هزینه آب و برق پرداختنی ۵۳ هزینه تبلیغات

. . .

حق مالی صاحب سرمایه

۳۱ سرمایه آقای ..

۳۲ برداشت آقای ..

۳۳ خلاصه سود و زیان

مرحله پنجم _ تهیه تراز آزمایشی

یکی از وسایلی که حسابداران برای آزمون صحت مدارک مالی مورد استفاده قرار می دهند تراز آزمایشی است. تهیه تراز آزمایشی به حسابداران امکان می دهد که از تساوی جمع مانده های بدهکار و جمع مانده های بستانکار دفتر کل، مطمئن شوند.برای آن که بتوان تراز آزمایشی تهیه کرد، باید معاملات و عملیات مالی یک دوره، کلا از دفتر روزنامه به حسابهای دفتر کل منتقل شده باشد. آخرین تراز آزمایشی که قبل از ثبت اقلام اصلاحی پایان سال تهیه می شود را تراز آزمایشی اصلاح نشده (unadjusted trial balance) گویند. تراز آزمایشی اصلاح نشده دو هدف کلی زیر را تامین می کند:

۱٫ اثبات تساوی اقلام بدهکار و بستانکار

۲٫ فراهم آوردن اطلاعات لازم برای تهیه کاربرگ و ثبتهای اصلاحی پایان سال

بعد از این که تراز آزمایشی اصلاح نشده تنظیم شد، مراحل بعدی چرخه حسابداری ادامه می یابد.

تعمیرگاه دقیق

ترازآزمایشی

۲۹ اسفند ..۱۳

مرحله ششم_ اصلاح و تعدیل حسابهای دفتر کل

این مر حله در پایان دوره مالی و به منظور اصلاح، تعدیل و به تاریخ روز رساندن مدارک حسابداری انجام می گیرد. بعد از این که تمام معاملات و عملیات مالی در دفاتر حسابداری ثبت شد، بسیاری ازحسابهای دفتر کل مانده های صحیح را برای تهیه صورتهای مالی ارائه نمی دهند. حتی اگر تمام معاملات و عملیات مالی به درستی در دفاتر ثبت شده باشند، حسابداری تعهدی ایجاب می نمایدکه برای تطبیق حسابهای ترازنامه و صورت سود ود زیان با فرض دوره مالی و اصل وضع هزینه های یک دوره از درآمدهای همان دوره ( مقابله هزینه با درآمد) مانده برخی از حسابهای دفتر کل در پایان دوره مالی اصلاح شود. بنابراین برای تهیه صورتهای مالی صحیح، انقطاع دقیق معاملات و عملیات مالی در پایان دوره مالی ضروری است.

حسابهای دفتر کل به دلیل وجود حسابهای مختلط و معاملات و عملیات مالی که هنوز در حسابها ثبت نشده اند در پایان دوره مالی اصلاح می شوند.

ویژگیهای اصلی ثبتهای اصلاحی به شرح زیر است:

• آنها در پایان دوره مالی در دفاتر ثبت می شوند. تاریخ ثبت اصلاحات در دفاتر حسابداری، آخرین روز هر دوره مالی است و این کار عملا در اوایل دوره مالی بعد انجام می شود.

• حسابهای مختلط را به دو بخش دائمی و موقت تفکیک می کند. تمام ثبتهای اصلاحی هم بر ترازنامه و هم بر صورت سود و زیان اثر می گذارند.

• به معاملات و عملیاتی مربوط می شوند که در یک دوره مالی رخ داده اند، اما آثار اقتصادی آنها به بیش از یک دوره مالی تسری دارد.

• ابتدا در دفتر روزنامه ثبت می شوند و سپس به دفتر کل منتقل می شوند.

ثبتهای اصلاحی به سه گروه کلی زیر تقسیم می شوند:

۱٫ پیش پرداختها و پیش دریافتها (deferred items)

از معاملات و عملیات مالی ناشی می شوند که در آنها پرداخت یا دریافت پول قبل از تحمل هزینه یا تحقق درآمد است و در دو حالت کلی زیر ایجاد می شود:

الف_ پیش پرداخت هزینه: پرداخت پول قبل از تحمل یا تعلق هزینه است، مانند پولی که برای حق بیمه پرداخت می شود. یا به عبارت دیگر مبالغی است که بابت انجام خدمات یا خرید ملزومات در یک دوره مالی پرداخت می شود اما در آن دوره مالی مورد استفاده قرار نمی گیرد و یا به مصرف نمی رسد.

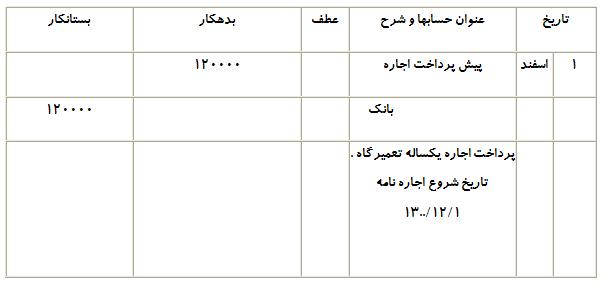

مثال : پیش پرداخت اجاره_ در اول اسفندما ..۱۳ تعمیرگاه دقیق مبلغ ۱۲۰۰۰۰ ریال بابت اجاره یکساله پرداخت می کند و به ترتیب زیر در دفتر روزنامه ثبت می کند:

در پایان اسفندماه ..۱۳ تعمیرگاه یک ماه از مورد اجاره استفاده کرده است و فقط یازده ماه دیگر حق استفاده از آنرا دارد. مدارک حسابداری، یعنی مانده حساب پیش پرداخت اجاره در دفترکل نشان نمی دهد که معادل یک ماه یعنی ۱۰۰۰۰ ریال از مورد اجاره استفاده شده است. بنابراین حساب پیش پرداخت اجاره که در ابتدا به عنوان دارایی شناخته شده بود در پایان سال آن قسمت از پیش پرداخت که منقضی شده است یا مستهلک شده است به عنوان هزینه شناسایی و ثبت میشود. در حقیقت ثبت اصلاحی زیر صورت می گیرد:

پیش پرداخت اجاره ( دارایی) هزینه اجاره (هزینه)

۱۲۰۰۰۰ (بدهکار) ۱۰۰۰۰ (بستانکار) ۱۰۰۰۰

آثار این ثبت اصلاحی:

• اصلاح حساب دارایی :

مانده حساب پیش پرداخت بعنوان یک دارایی بعد از نقل ثبت اصلاحی به مبلغ ۱۱۰۰۰۰ ریال تقلیل می یابد که این مبلغ در ترازنامه پایان سال منعکس می شود.

• ثبت هزینه اجاره اسفند ماه

مانده حساب هزینه اجاره بعد از نقل ثبت اصلاحی ۱۰۰۰۰ ریال افزایش می یابد که این مبلغ در صورت سود وزیان انعکاس می یابد.

در صورتی که حسابها به ترتیب فوق اصلاح نشود، از یک طرف، هزینه ۱۰۰۰۰ ریال کمتر از واقع و نتیجتا سود خالص ۱۰۰۰۰ ریال بیشتر از واقع و از طرف دیگر، دارایی و سرمایه ۱۰۰۰۰

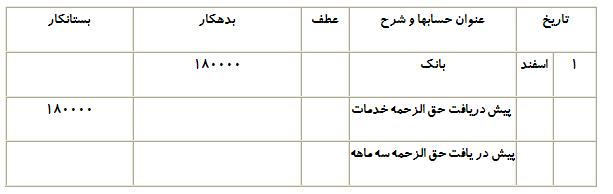

ب_ پیش دریافت درآمد: در یافت پول قبل از تحقق درآمد است، مانند پولی که از مستاجر پیش دریافت می شود. یا مبالغی است که بابت فروش کالا یا انجام خدمت در یک دوره مالی از مشتریان دریافت می شود اما در ازای آن کالا یا خدمتی در همان دوره مالی ارائه نمی شود.

این گونه معاملات معمولا به حساب صندوق یا بانک بدهکار و به حساب پیش دریافت بستانکار می شود. حساب پیش در یافت جزء جسابهای بدهی است و بیانگر تعهد انجام خدمات یا تحویل کالا در آینده است.

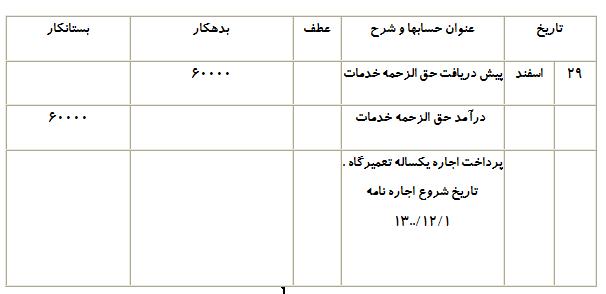

در پایان اسفند آن قسمت از درآمد که محقق شده است به حساب در آمد منتقل شده و در عوض از حساب پیش دریافت حق الزحمه کم می شود.

آثار این ثبت اصلاحی:

الف_ اصلاح حساب بدهی:

مانده حساب پیش دریافت حق الزحمه خدمات بعد از انتقال ثبت اصلاحی به ۱۲۰۰۰۰ ریال تقلیل می یابد که این مبلغ در تراز نامه منعکس می شود.

ب_ ثبت درآمد حق الزحمه خدمات:

بعد از نقل ثبت اصلاحی مانده حساب درآمد حق الزحمه خدمات، ۶۰۰۰۰ ریال افزایش می یابد.

۲٫ هزینه و درآمدهای ثبت نشده (accrued items)

از معاملات و عملیاتی ناشی می شوند که در آنها دریافت یا پرداخت پول بعد از تحمل هزینه با تحقق درآمد است.

معملات و عملیات مالی مزبور به دو گروه کلی زیر تقسیم می شوند:

الف_هزینه ثبت نشده_ هزینه واقع شده ای است که هنوز ثبت و پرداخت نشده است، مانند دستمزدی که در پایان دوره مالی پرداخت نشده باشد.

ب_درآمد ثبت نشده_ درآمد تحقق یافته ای است که هنوز ثبت ودریافت نشده است، مانند حق الزحمه خدمات انجام یافته ای که صورتحساب آن تا پایان دوره مالی ارسال نشده است.

نکته: برای اجرای دقیق اصل مقابله هزینه ها با درآمد، این گونه هزینه و درآمد های ثبت و پرداخت نشده و یا در یافت نشده باید در پایان دوره مالی در دفاتر ثبت شوند.

هزینه های ثبت نشده

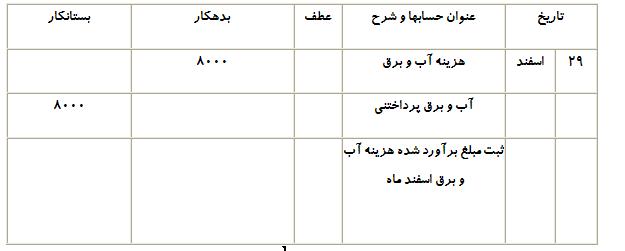

هزینه های آب و برق پرداختنی:

قبوض آب و برق مصرفی تعمیرگاه تا پایان سال دریافت نشده است. آقای دقیق هزینه آب و برق اسفند ماه را از روی کنتورهای آب و برق تعیین و مبلغ آن را با توجه به نرخهای آب و برق مبلغ ۸۰۰۰ ریال برآورد کرد. بنابراین ثبت اصلاحی زیر در پایان اسفند ماه ضروری است:

آثار این ثبت اصلاحی عبارتند از:

الف_ثبت ۸۰۰۰۰ ریال هزینه آب و برق مربوط به اسفند ماه در مدارک حسابداری که این مبلغ در صورت سود و زیان سال مالی منعکس می شود.

ب_ ثبت برآورد بدهی بابت آب و برق مصرفی اسفند ماه در مدارک حسابداری که این مبلغ به عنوان بدهی (آب و برق پرداختنی) در ترازنامه پایان سال منعکس می شود. این بدهی را می توان به جای آب و برق پرداختنی به حساب بستانکاران متفرقه منظور نمود، اما چون مبلغ این بدهی از طریق برآورد تعیین شده است معمولا به حساب بستانکاران که جنبه قطعی دارد منظور نمی شود.

درآمدهای ثبت نشده (accrued/unrecorded revenue)

درآمدهای ثبت نشده را معمولا درآمدهای وصول نشده و یا درآمدهای تحقق یافته اما وصول نشده نیز می گویند. این اقلام شامل درآمد هایی است که در طول دوره مالی تحقق یافته اند اما تا پایان دوره مالی در یافت و ثبت نشده اند. بنابراین در پایان دوره مالی با یک ثبت اصلاحی درآمد و مطالبات مربوط باید وارد دفاتر شود. مثلا، درآمد اجاره روزانه تحقق می یابد، اما در حسابداری آن را بعد از دریافت پول در دفاتر ثبت می کنند. حال اگر در پایان دوره مالی، درآمد اجاره ای تحقق یافته ولی وجه آن هنوز دریافت نشده باشد، یک ثبت اصلاحی در پایان دوره مالی ضروری است.

آثار این ثبت اصلاحی عبارت خواهد بود از:

الف_ ثبت درآمد اجاره تحقق یافته

ب_ثبت مطالبات مربوطه یعنی اجاره دریافتنی که در ترازنامه پایان سال منعکس می شود.

۳٫ سایر اصلاحات

مبلغ این گونه اصلاحات بر اساس برآورد تعیین می شود، مانند تسهیم بهای تمام شده برخی از اقلام دارائی به دوره ای که مورد استفاده قرار گرفته اند و مطالبات مشکوک الوصول.علاوه بر اصلاحات مذکور، ثبتهای اصلاحی دیگری نیز برای تسهیم بهای تمام شده برخی از اقلام دارایی در پایان دوره مالی ضروری است. معمولا رقم این ثبتهای اصلاحی بر اساس برآورد و تخمین تعیین می شود. ساختمان، اثاثه و سایر اموال، عمر مفید محدودی دارند که طی آن دارایی مورد استفاده قرار می گیرد، بخشی از بهای تمام شده آن به هزینه تبدیل می شود. برای تعیین رقم هزینه استهلاک هر سال، باید بهای تمام شده دارایی به عمر مفید برآوردی ان تقسیم شود، که این روش محاسبه را استهلاک مستقیم گویند. بقیه روشها را در پستهای آینده توضیح خواهم داد.

رقم استهلاک در پایان هر سال به حساب هزینه استهلاک بدهکار و به حساب استهلاک انباشته بستانکار می شود. استهلاک انباشته مانده بستانکار دارد و در ترازنامه از دارایی مربوطه کسر می شود. مبلغ خالص دارایی( بهای تمام شده منهای استهلاک)، بهای مستهلک نشده دارایی را نشان می دهد که در حسابداری به آن ارزش دفتری گویند.

با مقایسه بهای تمام شده و ارزش دفتری دارایی معلوم می شود که عمر مفید دارایی در حال پایان است و شرکت باید دارایی دیگری را در آینده نزدیک جایگزین آن نماید.

نکته: اگر اصلاحات پایان دوره مالی زیاد باشد، برای تهیه صورتهای مالی و ثبت عملیات پایان دوره مالی در دفاتر حسابداری از کاربرگ استفاده می شود. که در پستهای بعدی آنرا توضیح خواهم داد.

مرحله هفتم_ تهیه صورتهای مالی

تهیه صورتهای مالی یکی از مهمترین وظایف حسابداران است، بنابراین به منظور حصول اطمینان از صحت اقلام مندرج درآنها، باید بررسیهای مکرر با دقت کافی انجام گیرد.

تهیه صورت سود و زیان (income statement)

برای انداره گیری نتایج عملیات یک موسسه باید درآمدها و هزینه های یک دوره با هم مقابله شود. این اطلاعات در گزارشی به نام صور سود و زیان منعکس می شود.

تهیه ترازنامه (Balance Sheet)

صورتی را که وضعیت مالی یک موسسه را از طریق تلخیص داراییها، بدهیها و حق مالی صاحب سرمایه در یک تاریخ مشخص نشان می دهد، اصطلاحا ترازنامه یا صورت وضعیت مالی می نامند.

نکته: سه رقم در ارتباط با هر یک از اقلام دارایی ثابت منعکس شده است: بهای تمام شده، استهلاک انباشته، ارزش دفتری. ارزش دفتری از مابه التفاوت بهای تمام شده و استهلاک انباشته بدست می آید. ارزش دفتری را نباید با ارزش جاری یا ارزش بازرا اشتباه کرد. ارزش دفتری مانده مستهلک نشده بهای تمام شده دارایی است. ارزش بازار ممکن است کمتر یا بیشتر از ارزش دفتری باشد.

مرحله هشتم_ بستن حسابهای موقت

بعد از اصلاح، تعدیل و به تاریخ روز رساندن حسابهای دفتر کل و تهیه صورتهای مالی، مرحله هشتم یعنی بستن حسابها آغاز می شود. منظور از بستن حسابها، تلخیص عملیات دوره مالی و انتقال مانده کلیه حسابهای موقت (یعنی حسابهای منعکس در صورت سود و زیان) به حساب سرمایه است. قبلا توضیح داده شد که حسابهای درآمد و هزینه بخشی از حساب سرمایه است که برای جمع آوری اطلاعات لازم برای تهیه صورت سود و زیان مورد استفاده قرار می گیرند. درآمدها سرمایه را افزایش و هزینه ها سرمایه را کاهش می دهند.

حساب سرمایه

هزینه ها درآمدها

در هر دوره مالی این افزایشها و کاهشها به جای ثبت مستقیم در حساب سرمایه در حسابهای درآمد و هزینه ثبت می شوند و در پایان دوره مالی نتیجه عملیات یعنی سود یا زیان خالص به حساب سرمایه انتقال می یابد.

بنابراین قبل از بستن حسابهای موقت، حساب سرمایه مانده اول دوره را دارد، در صورتی که سایر حسابهای ترازنامه دارای مانده پایان دوره مالی هستند.

حسابهای موقت به دلایل زیر در پایان دوره مالی بسته می شوند:

الف_ انتقال نتیج عملیات(سود یا زیان خالص) به حساب سرمایه

ب_ رساندن مانده حسابهای درآمد وهزینه به صفر

برای بستن حسابهای درآمد و هزینه از یک حساب ئاسط یا واسطه به نام خلاصه حساب سود و زیا یا خلاصه درامد و هزینه و یا سود و زیان استفاده می شود.

حسابهای موقت معمولا به ترتیب زیر در پایان دوره مالی بسته می شوند:

۱٫ مانده یکایک حسابهای درآمد که در تمام سال مانده بستانکار دارند در آخر سال با یک ثبت مرکب، بدهکار و حساب خلاصه سود و زیان معادل جمع اقلام درآمد بستانکار می شود. این ثبت باعث می شود که مانده حسابهای درآمد صفر و به حساب خلاصه سود وزیان نقل شود، یعنی حسابهای درآمد بسته شوند.

۲٫ مانده یکایک حسابهای هزینه که در تمام سال مانده بدهکار دارند در آخر سال با یک ثبت مرکب، بستانکار و حساب خلاصه سود و زیان معادل جمع اقلام هزینه بدهکار می شود. این ثبت باعث می شود که مانده حسابهای هزینه صفر و به حساب خلاصه سود و زیان نقل شود، یعنی حسابهای هزینه بسته شوند.

۳٫ بعد از بستن حسابهای هزینه و درآمد مانده حساب خلاصه سود و زیان به حساب سرمایه بسته می شود. چنانچه در نتیجه انتقال مانده حسابهای درامد و هزینه به حساب خلاصه سود و زیان مانده این حساب بدهکار باشد زیان خالص دوره مالی را مشخص خواهد کرد و در صورتی که مانده آن بستانکار باشد سود خالص پایان دوره مالی معین خواهد گردید. انتقال سود یا زیان خالص به حساب سرمایه مانده حساب خلاصه سود و زیان را نیز به صفر تقلیل می دهد.

۴٫ اقدام بعد در بستن حسابها، انتقال مانده حساب برداشت به حساب سرمایه است. این ثبت باعث می شود که مانده حساب برداشت صفر و به حساب بدون مانده تبدیل شود. حساب برداشت به حساب خلاصه سود و زیان بسته نمی شود چون جزء حسابهای هزینه نیست و نقشی در تعیین سود یا زیان ندارد. حساب برداشت جزء حسابهای موقت است که در پایان سال مستقیما به حساب سرمایه بسته می شود.

مرحله نهم_ تهیه تراز آزمایشی اختتامی

منظور از تهیه تراز آزمایشی عبارتست از:

الف_ اثبات تساوی اقلام بدهکار و بستانکار

ب_ فراهم آوردن اطلاعات لازم برای استفاده های بعدی.

دو نوع تراز آزمایشی قبلا توضیح داده شد: یکی تراز آزمایشی اصلاح نشده که بعد از ثبت و انتقال تمام معاملات و عملیات مالی و قبل از ثبتهای اصلاحی پایان سال از مانده حسابهای دفتر کل تهیه می شود و دیگری تراز آزمایشی اصلاح شده که مانده حسابها را بعد از ثبت و انتقال تمام ثبتهای اصلاحی نشان می دهد. سومین تراز آزمایشی که، بعد از بستن حسابهای موقت تهیه می شود، تراز آزمایشی اختتامی است. تراز آزمایشی اختتامی تنها فهرستی از حسابهای دائمی( یعنی حسابهای دارایی، بدهی و سرمایه )است. چون حسابهای موقت ( یعنی حسابهای درآمد و هزینه و برداشت) قبلا به حساب سرمایه منتقل و بسته شده اند. اگر اشتباهاتی در مرحله بستن حسابها رخ داده باشد دفتر کل در پایان دوره مالی توازن نخواهد داشت و چون مانده حسابهای داءمی به دوره مالی بعد منتقل می شود تا قبل از تهیه تراز آزمایشی دوره بعد، اشتباهات کشف نشده باقی می ماند. تهیه تراز آزمایشی اختتامی به حسابداران امکان می دهد که قبل از ثبت معاملات و عملیات مالی دوره جدید، از تساوی جمع مانده های بدهکار با جمع مانده های بستانکار حسابهای دائمی در پایان دوره مالی مطمئن شوند.

منبع:pshomal2.blogfa.com

۷ آبان ۱۳۹۳

چرخه حسابداری

مراحل حسابداری در طول دوره مالی

سیستم حسابداری باید بطور منظم تمام اطلاعات مالی مربوط به یک موسسه را اندازه گیری، ثبت، طبقه بندی و آثار اقتصادی آن را در صورتهای مالی تلخیص کند. فرایند حسابداری شامل یک سری مراحل پیاپی است که در هر دوره مالی تکرار می شود. این مراحل پیاپی را معمولا چرخه حسابداری، دوره عمل حسابداری و یا دوره پردازش اطلاعات حسابداری گویند.

در این چرخه حسابداری مراحل ۱ تا ۴ بطور مستمر در طو دوره مالی و مراحل ۵ تا ۹ در پایان دوره مالی انجام می گیرد. این مراحل در چرخه حسابداری، امکان ترکیب و تلخیص معاملات و عملیات مالی را در دو گزارش مختصر و موجز یعنی ترازنامه و سود و زیان فراهم می کند.

۱٫ جمع آوری اطلاعات مالی

۲٫ تجزیه و تحلیل معاملات و عملیات مالی

۳٫ ثبت معاملات و عملیات مالی در دفتر روزنامه

۴٫ انتقال اقلام از دفتر روزنامه به دفتر کل

۵٫ تهیه تراز آزمایشی

۶٫ اصلاح حسابهای دفتر کل

۷٫ تهیه صورتهای مالی

۸٫ بستن حسابهای موقت

۹٫ تهیه تراز آزمایشی اختتامی

مرحله اول_ جمع آوری اطلاعات مالی

در یک سیستم حسابداری باید امکان جمع آوری اطلاعات مربوط به معاملات و عملیات مالی جهت ثبت در دفاتر وجود داشته باشد. این اطلاعات از روی اسناد و مدارک اولیه مربوط به معاملات و عملیات مالی جمع آوری می گردد. غالب رویدادهای مالی از معاملات بین موسسه با اشخاص دیگر ناشی می شود که اطلاعات مربوط به آن در اسناد و مدارک مثبته نظیر فاکتور خرید و فاکتور فروش منعکس است. بر خی دیگر از رویدادهای مالی از عملیات داخلی یک سازمان ناشی و اطلاعات مربوط به آن در اسناد و مدارک داخلی مانند کاربرگ تحویل کالا از انبار و اسناد مربوط به اصلاح حسابها، درج می شود.

اسناد و مدارک اولیه مربوط به معاملات و عملیات مالی اهمییت زیادی دارند چون:

• اطلاعات لازم را برای تجزیه و تحلیل معاملات و عملیات مالی و ثبت در دفتر روزنامه فراهم میکنند.

• مدارک عینی هستند که امکان اثبات معاملات و عملیات مالی را در آینده فراهم می نمایند.

از این رو این گونه اسناد و مدارک برای مراجعات و رسیدگیهای بعدی بایگانی و نگهداری می شوند.

مرحله دوم_ تجزیه و تحلیل معاملات و عملیات مالی

این تجزیه و تحلیل بر اساس اطلاعات منعکس در اسناد و مدارک اولیه صورت می گیرد.در این مرحله به منظور انعکاس معاملات و عملیات مالی در دفتر روزنامه باید تصمیم گیری شود که چه حساب یا حسابهایی بدهکار و چه حساب یا حسابهایی بستانکار می شوند.

مرحله سوم _ ثبت معاملات و عملیات مالی در دفتر روزنامه

در این مرحله، اطلاعات منعکس در اسناد و مدارک مربوط به معاملات و عملیات مالی بر حسب تاثیری که بر معادله حسابداری ( معادله تراز نامه) دارند تجزیه و تحلیل و سپس در دفتر روزنامه ثبت می شوند.

نکته: در تاریخ ثبت معاملات و عملیات مالی، در ستون عطف دفتر روزنامه چیزی نوشته نمی شود. بلکه هنگامی که اقلام بدهکار و بستانکار به حسابهای مربوط در دفتر کل انتقال می یابد، همزمان شماره این حسابها در ستون عطف دفتر روزنامه و شماره صفحه دفتر روزنامه در ستون عطف دفتر کل نوشته می شود.

مرحله چهارم _ انتقال اقلام از دفتر روزنامه به دفتر کل:

پس از ثبت اولیه معاملات و عملیات مالی در دفتر روزنامه مرحله بعدی که طی یک دوره مالی انجام می شود. انتقال اطلاعات به دفتر کل است. انتقال مبالغ از دفتر روزنامه به دفتر کل به طبقه بندی اطلاعات در حسابها منجر می شود که مطابق طبقه بندی اطلاعات در صورتهای مالی است.

در هر موسسه، تجزیه و تحلیل معاملات و نوشتن دفتر روزنامه معمولا بر اساس فهرست حسابهای دفتر کل انجام می شود. فهرست حسابها شامل عنوان و شماره تمام حسابهای دفتر کل است.

شرکت …..

فهرست حسابها

دارایی درآمد

۱۱ بانک ۴۱ در آمد حق الزحمه خدمات

۱۲ بدهکاران

۱۳ حق الزحمه در یافتی

.

بدهی هزینه ها

۲۱ بستانکاران ۵۱ هزینه اجاره

۲۲ اسناد پرداختنی ۵۲ هزینه دستمزد

۲۳ هزینه آب و برق پرداختنی ۵۳ هزینه تبلیغات

. . .

حق مالی صاحب سرمایه

۳۱ سرمایه آقای ..

۳۲ برداشت آقای ..

۳۳ خلاصه سود و زیان

مرحله پنجم _ تهیه تراز آزمایشی

یکی از وسایلی که حسابداران برای آزمون صحت مدارک مالی مورد استفاده قرار می دهند تراز آزمایشی است. تهیه تراز آزمایشی به حسابداران امکان می دهد که از تساوی جمع مانده های بدهکار و جمع مانده های بستانکار دفتر کل، مطمئن شوند.برای آن که بتوان تراز آزمایشی تهیه کرد، باید معاملات و عملیات مالی یک دوره، کلا از دفتر روزنامه به حسابهای دفتر کل منتقل شده باشد. آخرین تراز آزمایشی که قبل از ثبت اقلام اصلاحی پایان سال تهیه می شود را تراز آزمایشی اصلاح نشده (unadjusted trial balance) گویند. تراز آزمایشی اصلاح نشده دو هدف کلی زیر را تامین می کند:

۱٫ اثبات تساوی اقلام بدهکار و بستانکار

۲٫ فراهم آوردن اطلاعات لازم برای تهیه کاربرگ و ثبتهای اصلاحی پایان سال

بعد از این که تراز آزمایشی اصلاح نشده تنظیم شد، مراحل بعدی چرخه حسابداری ادامه می یابد.

تعمیرگاه دقیق

ترازآزمایشی

۲۹ اسفند ..۱۳

مرحله ششم_ اصلاح و تعدیل حسابهای دفتر کل

این مر حله در پایان دوره مالی و به منظور اصلاح، تعدیل و به تاریخ روز رساندن مدارک حسابداری انجام می گیرد. بعد از این که تمام معاملات و عملیات مالی در دفاتر حسابداری ثبت شد، بسیاری ازحسابهای دفتر کل مانده های صحیح را برای تهیه صورتهای مالی ارائه نمی دهند. حتی اگر تمام معاملات و عملیات مالی به درستی در دفاتر ثبت شده باشند، حسابداری تعهدی ایجاب می نمایدکه برای تطبیق حسابهای ترازنامه و صورت سود ود زیان با فرض دوره مالی و اصل وضع هزینه های یک دوره از درآمدهای همان دوره ( مقابله هزینه با درآمد) مانده برخی از حسابهای دفتر کل در پایان دوره مالی اصلاح شود. بنابراین برای تهیه صورتهای مالی صحیح، انقطاع دقیق معاملات و عملیات مالی در پایان دوره مالی ضروری است.

حسابهای دفتر کل به دلیل وجود حسابهای مختلط و معاملات و عملیات مالی که هنوز در حسابها ثبت نشده اند در پایان دوره مالی اصلاح می شوند.

ویژگیهای اصلی ثبتهای اصلاحی به شرح زیر است:

• آنها در پایان دوره مالی در دفاتر ثبت می شوند. تاریخ ثبت اصلاحات در دفاتر حسابداری، آخرین روز هر دوره مالی است و این کار عملا در اوایل دوره مالی بعد انجام می شود.

• حسابهای مختلط را به دو بخش دائمی و موقت تفکیک می کند. تمام ثبتهای اصلاحی هم بر ترازنامه و هم بر صورت سود و زیان اثر می گذارند.

• به معاملات و عملیاتی مربوط می شوند که در یک دوره مالی رخ داده اند، اما آثار اقتصادی آنها به بیش از یک دوره مالی تسری دارد.

• ابتدا در دفتر روزنامه ثبت می شوند و سپس به دفتر کل منتقل می شوند.

ثبتهای اصلاحی به سه گروه کلی زیر تقسیم می شوند:

۱٫ پیش پرداختها و پیش دریافتها (deferred items)

از معاملات و عملیات مالی ناشی می شوند که در آنها پرداخت یا دریافت پول قبل از تحمل هزینه یا تحقق درآمد است و در دو حالت کلی زیر ایجاد می شود:

الف_ پیش پرداخت هزینه: پرداخت پول قبل از تحمل یا تعلق هزینه است، مانند پولی که برای حق بیمه پرداخت می شود. یا به عبارت دیگر مبالغی است که بابت انجام خدمات یا خرید ملزومات در یک دوره مالی پرداخت می شود اما در آن دوره مالی مورد استفاده قرار نمی گیرد و یا به مصرف نمی رسد.

مثال : پیش پرداخت اجاره_ در اول اسفندما ..۱۳ تعمیرگاه دقیق مبلغ ۱۲۰۰۰۰ ریال بابت اجاره یکساله پرداخت می کند و به ترتیب زیر در دفتر روزنامه ثبت می کند:

در پایان اسفندماه ..۱۳ تعمیرگاه یک ماه از مورد اجاره استفاده کرده است و فقط یازده ماه دیگر حق استفاده از آنرا دارد. مدارک حسابداری، یعنی مانده حساب پیش پرداخت اجاره در دفترکل نشان نمی دهد که معادل یک ماه یعنی ۱۰۰۰۰ ریال از مورد اجاره استفاده شده است. بنابراین حساب پیش پرداخت اجاره که در ابتدا به عنوان دارایی شناخته شده بود در پایان سال آن قسمت از پیش پرداخت که منقضی شده است یا مستهلک شده است به عنوان هزینه شناسایی و ثبت میشود. در حقیقت ثبت اصلاحی زیر صورت می گیرد:

پیش پرداخت اجاره ( دارایی) هزینه اجاره (هزینه)

۱۲۰۰۰۰ (بدهکار) ۱۰۰۰۰ (بستانکار) ۱۰۰۰۰

آثار این ثبت اصلاحی:

• اصلاح حساب دارایی :

مانده حساب پیش پرداخت بعنوان یک دارایی بعد از نقل ثبت اصلاحی به مبلغ ۱۱۰۰۰۰ ریال تقلیل می یابد که این مبلغ در ترازنامه پایان سال منعکس می شود.

• ثبت هزینه اجاره اسفند ماه

مانده حساب هزینه اجاره بعد از نقل ثبت اصلاحی ۱۰۰۰۰ ریال افزایش می یابد که این مبلغ در صورت سود وزیان انعکاس می یابد.

در صورتی که حسابها به ترتیب فوق اصلاح نشود، از یک طرف، هزینه ۱۰۰۰۰ ریال کمتر از واقع و نتیجتا سود خالص ۱۰۰۰۰ ریال بیشتر از واقع و از طرف دیگر، دارایی و سرمایه ۱۰۰۰۰

ب_ پیش دریافت درآمد: در یافت پول قبل از تحقق درآمد است، مانند پولی که از مستاجر پیش دریافت می شود. یا مبالغی است که بابت فروش کالا یا انجام خدمت در یک دوره مالی از مشتریان دریافت می شود اما در ازای آن کالا یا خدمتی در همان دوره مالی ارائه نمی شود.

این گونه معاملات معمولا به حساب صندوق یا بانک بدهکار و به حساب پیش دریافت بستانکار می شود. حساب پیش در یافت جزء جسابهای بدهی است و بیانگر تعهد انجام خدمات یا تحویل کالا در آینده است.

در پایان اسفند آن قسمت از درآمد که محقق شده است به حساب در آمد منتقل شده و در عوض از حساب پیش دریافت حق الزحمه کم می شود.

آثار این ثبت اصلاحی:

الف_ اصلاح حساب بدهی:

مانده حساب پیش دریافت حق الزحمه خدمات بعد از انتقال ثبت اصلاحی به ۱۲۰۰۰۰ ریال تقلیل می یابد که این مبلغ در تراز نامه منعکس می شود.

ب_ ثبت درآمد حق الزحمه خدمات:

بعد از نقل ثبت اصلاحی مانده حساب درآمد حق الزحمه خدمات، ۶۰۰۰۰ ریال افزایش می یابد.

۲٫ هزینه و درآمدهای ثبت نشده (accrued items)

از معاملات و عملیاتی ناشی می شوند که در آنها دریافت یا پرداخت پول بعد از تحمل هزینه با تحقق درآمد است.

معملات و عملیات مالی مزبور به دو گروه کلی زیر تقسیم می شوند:

الف_هزینه ثبت نشده_ هزینه واقع شده ای است که هنوز ثبت و پرداخت نشده است، مانند دستمزدی که در پایان دوره مالی پرداخت نشده باشد.

ب_درآمد ثبت نشده_ درآمد تحقق یافته ای است که هنوز ثبت ودریافت نشده است، مانند حق الزحمه خدمات انجام یافته ای که صورتحساب آن تا پایان دوره مالی ارسال نشده است.

نکته: برای اجرای دقیق اصل مقابله هزینه ها با درآمد، این گونه هزینه و درآمد های ثبت و پرداخت نشده و یا در یافت نشده باید در پایان دوره مالی در دفاتر ثبت شوند.

هزینه های ثبت نشده

هزینه های آب و برق پرداختنی:

قبوض آب و برق مصرفی تعمیرگاه تا پایان سال دریافت نشده است. آقای دقیق هزینه آب و برق اسفند ماه را از روی کنتورهای آب و برق تعیین و مبلغ آن را با توجه به نرخهای آب و برق مبلغ ۸۰۰۰ ریال برآورد کرد. بنابراین ثبت اصلاحی زیر در پایان اسفند ماه ضروری است:

آثار این ثبت اصلاحی عبارتند از:

الف_ثبت ۸۰۰۰۰ ریال هزینه آب و برق مربوط به اسفند ماه در مدارک حسابداری که این مبلغ در صورت سود و زیان سال مالی منعکس می شود.

ب_ ثبت برآورد بدهی بابت آب و برق مصرفی اسفند ماه در مدارک حسابداری که این مبلغ به عنوان بدهی (آب و برق پرداختنی) در ترازنامه پایان سال منعکس می شود. این بدهی را می توان به جای آب و برق پرداختنی به حساب بستانکاران متفرقه منظور نمود، اما چون مبلغ این بدهی از طریق برآورد تعیین شده است معمولا به حساب بستانکاران که جنبه قطعی دارد منظور نمی شود.

درآمدهای ثبت نشده (accrued/unrecorded revenue)

درآمدهای ثبت نشده را معمولا درآمدهای وصول نشده و یا درآمدهای تحقق یافته اما وصول نشده نیز می گویند. این اقلام شامل درآمد هایی است که در طول دوره مالی تحقق یافته اند اما تا پایان دوره مالی در یافت و ثبت نشده اند. بنابراین در پایان دوره مالی با یک ثبت اصلاحی درآمد و مطالبات مربوط باید وارد دفاتر شود. مثلا، درآمد اجاره روزانه تحقق می یابد، اما در حسابداری آن را بعد از دریافت پول در دفاتر ثبت می کنند. حال اگر در پایان دوره مالی، درآمد اجاره ای تحقق یافته ولی وجه آن هنوز دریافت نشده باشد، یک ثبت اصلاحی در پایان دوره مالی ضروری است.

آثار این ثبت اصلاحی عبارت خواهد بود از:

الف_ ثبت درآمد اجاره تحقق یافته

ب_ثبت مطالبات مربوطه یعنی اجاره دریافتنی که در ترازنامه پایان سال منعکس می شود.

۳٫ سایر اصلاحات

مبلغ این گونه اصلاحات بر اساس برآورد تعیین می شود، مانند تسهیم بهای تمام شده برخی از اقلام دارائی به دوره ای که مورد استفاده قرار گرفته اند و مطالبات مشکوک الوصول.علاوه بر اصلاحات مذکور، ثبتهای اصلاحی دیگری نیز برای تسهیم بهای تمام شده برخی از اقلام دارایی در پایان دوره مالی ضروری است. معمولا رقم این ثبتهای اصلاحی بر اساس برآورد و تخمین تعیین می شود. ساختمان، اثاثه و سایر اموال، عمر مفید محدودی دارند که طی آن دارایی مورد استفاده قرار می گیرد، بخشی از بهای تمام شده آن به هزینه تبدیل می شود. برای تعیین رقم هزینه استهلاک هر سال، باید بهای تمام شده دارایی به عمر مفید برآوردی ان تقسیم شود، که این روش محاسبه را استهلاک مستقیم گویند. بقیه روشها را در پستهای آینده توضیح خواهم داد.

رقم استهلاک در پایان هر سال به حساب هزینه استهلاک بدهکار و به حساب استهلاک انباشته بستانکار می شود. استهلاک انباشته مانده بستانکار دارد و در ترازنامه از دارایی مربوطه کسر می شود. مبلغ خالص دارایی( بهای تمام شده منهای استهلاک)، بهای مستهلک نشده دارایی را نشان می دهد که در حسابداری به آن ارزش دفتری گویند.

با مقایسه بهای تمام شده و ارزش دفتری دارایی معلوم می شود که عمر مفید دارایی در حال پایان است و شرکت باید دارایی دیگری را در آینده نزدیک جایگزین آن نماید.

نکته: اگر اصلاحات پایان دوره مالی زیاد باشد، برای تهیه صورتهای مالی و ثبت عملیات پایان دوره مالی در دفاتر حسابداری از کاربرگ استفاده می شود. که در پستهای بعدی آنرا توضیح خواهم داد.

مرحله هفتم_ تهیه صورتهای مالی

تهیه صورتهای مالی یکی از مهمترین وظایف حسابداران است، بنابراین به منظور حصول اطمینان از صحت اقلام مندرج درآنها، باید بررسیهای مکرر با دقت کافی انجام گیرد.

تهیه صورت سود و زیان (income statement)

برای انداره گیری نتایج عملیات یک موسسه باید درآمدها و هزینه های یک دوره با هم مقابله شود. این اطلاعات در گزارشی به نام صور سود و زیان منعکس می شود.

تهیه ترازنامه (Balance Sheet)

صورتی را که وضعیت مالی یک موسسه را از طریق تلخیص داراییها، بدهیها و حق مالی صاحب سرمایه در یک تاریخ مشخص نشان می دهد، اصطلاحا ترازنامه یا صورت وضعیت مالی می نامند.

نکته: سه رقم در ارتباط با هر یک از اقلام دارایی ثابت منعکس شده است: بهای تمام شده، استهلاک انباشته، ارزش دفتری. ارزش دفتری از مابه التفاوت بهای تمام شده و استهلاک انباشته بدست می آید. ارزش دفتری را نباید با ارزش جاری یا ارزش بازرا اشتباه کرد. ارزش دفتری مانده مستهلک نشده بهای تمام شده دارایی است. ارزش بازار ممکن است کمتر یا بیشتر از ارزش دفتری باشد.

مرحله هشتم_ بستن حسابهای موقت

بعد از اصلاح، تعدیل و به تاریخ روز رساندن حسابهای دفتر کل و تهیه صورتهای مالی، مرحله هشتم یعنی بستن حسابها آغاز می شود. منظور از بستن حسابها، تلخیص عملیات دوره مالی و انتقال مانده کلیه حسابهای موقت (یعنی حسابهای منعکس در صورت سود و زیان) به حساب سرمایه است. قبلا توضیح داده شد که حسابهای درآمد و هزینه بخشی از حساب سرمایه است که برای جمع آوری اطلاعات لازم برای تهیه صورت سود و زیان مورد استفاده قرار می گیرند. درآمدها سرمایه را افزایش و هزینه ها سرمایه را کاهش می دهند.

حساب سرمایه

هزینه ها درآمدها

در هر دوره مالی این افزایشها و کاهشها به جای ثبت مستقیم در حساب سرمایه در حسابهای درآمد و هزینه ثبت می شوند و در پایان دوره مالی نتیجه عملیات یعنی سود یا زیان خالص به حساب سرمایه انتقال می یابد.

بنابراین قبل از بستن حسابهای موقت، حساب سرمایه مانده اول دوره را دارد، در صورتی که سایر حسابهای ترازنامه دارای مانده پایان دوره مالی هستند.

حسابهای موقت به دلایل زیر در پایان دوره مالی بسته می شوند:

الف_ انتقال نتیج عملیات(سود یا زیان خالص) به حساب سرمایه

ب_ رساندن مانده حسابهای درآمد وهزینه به صفر

برای بستن حسابهای درآمد و هزینه از یک حساب ئاسط یا واسطه به نام خلاصه حساب سود و زیا یا خلاصه درامد و هزینه و یا سود و زیان استفاده می شود.

حسابهای موقت معمولا به ترتیب زیر در پایان دوره مالی بسته می شوند:

۱٫ مانده یکایک حسابهای درآمد که در تمام سال مانده بستانکار دارند در آخر سال با یک ثبت مرکب، بدهکار و حساب خلاصه سود و زیان معادل جمع اقلام درآمد بستانکار می شود. این ثبت باعث می شود که مانده حسابهای درآمد صفر و به حساب خلاصه سود وزیان نقل شود، یعنی حسابهای درآمد بسته شوند.

۲٫ مانده یکایک حسابهای هزینه که در تمام سال مانده بدهکار دارند در آخر سال با یک ثبت مرکب، بستانکار و حساب خلاصه سود و زیان معادل جمع اقلام هزینه بدهکار می شود. این ثبت باعث می شود که مانده حسابهای هزینه صفر و به حساب خلاصه سود و زیان نقل شود، یعنی حسابهای هزینه بسته شوند.

۳٫ بعد از بستن حسابهای هزینه و درآمد مانده حساب خلاصه سود و زیان به حساب سرمایه بسته می شود. چنانچه در نتیجه انتقال مانده حسابهای درامد و هزینه به حساب خلاصه سود و زیان مانده این حساب بدهکار باشد زیان خالص دوره مالی را مشخص خواهد کرد و در صورتی که مانده آن بستانکار باشد سود خالص پایان دوره مالی معین خواهد گردید. انتقال سود یا زیان خالص به حساب سرمایه مانده حساب خلاصه سود و زیان را نیز به صفر تقلیل می دهد.

۴٫ اقدام بعد در بستن حسابها، انتقال مانده حساب برداشت به حساب سرمایه است. این ثبت باعث می شود که مانده حساب برداشت صفر و به حساب بدون مانده تبدیل شود. حساب برداشت به حساب خلاصه سود و زیان بسته نمی شود چون جزء حسابهای هزینه نیست و نقشی در تعیین سود یا زیان ندارد. حساب برداشت جزء حسابهای موقت است که در پایان سال مستقیما به حساب سرمایه بسته می شود.

مرحله نهم_ تهیه تراز آزمایشی اختتامی

منظور از تهیه تراز آزمایشی عبارتست از:

الف_ اثبات تساوی اقلام بدهکار و بستانکار

ب_ فراهم آوردن اطلاعات لازم برای استفاده های بعدی.

دو نوع تراز آزمایشی قبلا توضیح داده شد: یکی تراز آزمایشی اصلاح نشده که بعد از ثبت و انتقال تمام معاملات و عملیات مالی و قبل از ثبتهای اصلاحی پایان سال از مانده حسابهای دفتر کل تهیه می شود و دیگری تراز آزمایشی اصلاح شده که مانده حسابها را بعد از ثبت و انتقال تمام ثبتهای اصلاحی نشان می دهد. سومین تراز آزمایشی که، بعد از بستن حسابهای موقت تهیه می شود، تراز آزمایشی اختتامی است. تراز آزمایشی اختتامی تنها فهرستی از حسابهای دائمی( یعنی حسابهای دارایی، بدهی و سرمایه )است. چون حسابهای موقت ( یعنی حسابهای درآمد و هزینه و برداشت) قبلا به حساب سرمایه منتقل و بسته شده اند. اگر اشتباهاتی در مرحله بستن حسابها رخ داده باشد دفتر کل در پایان دوره مالی توازن نخواهد داشت و چون مانده حسابهای داءمی به دوره مالی بعد منتقل می شود تا قبل از تهیه تراز آزمایشی دوره بعد، اشتباهات کشف نشده باقی می ماند. تهیه تراز آزمایشی اختتامی به حسابداران امکان می دهد که قبل از ثبت معاملات و عملیات مالی دوره جدید، از تساوی جمع مانده های بدهکار با جمع مانده های بستانکار حسابهای دائمی در پایان دوره مالی مطمئن شوند.

منبع:pshomal2.blogfa.com